1. Lohnsteuerberechnung

2. Lohnsteuer berechnen

3. Berechnungswerte für das Steuerjahr 2023

4. Berechnungswerte für das Steuerjahr 2024

5. Lohnsteuerrechner für Arbeitgeber

6. Anrechnung der Lohnsteuer

7. Aktuelle Formulare und Infos zur Lohnsteuer

1. Lohnsteuerabrechnung

2. Lohnsteuertabelle

3. Besondere-Lohnsteuertabelle

4. Tageslohnsteuertabelle

5. Monatslohnsteuertabelle

6. Jahreslohnsteuertabelle

7. Lohnsteuerberechnung

Lohnsteuerrechner für 2024

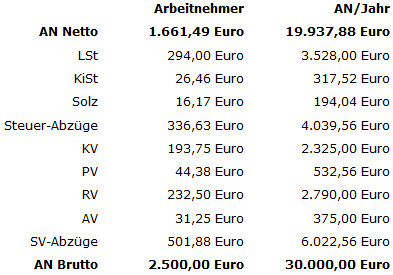

Wie viel Abzüge vom Bruttolohn ergeben sich? Mit dem kostenlosen Lohnsteuerrechner für Deutchland lässt sich online die Lohnsteuer für die Steuerjahre 2023 oder 2024 berechnen.

| |

Zu den Favoriten hinzufügen Zu den Favoriten hinzufügen

| TOP ▲ |

Der Lohnsteuerrechner auf dieser Seite ermittelt neben den Sozialversicherungsbeiträgen auch den Nettolohn und bietet somit einen schnellen Überblick für die Lohnabrechnung.

Lohnsteuerberechnung

Bei der Lohnsteuerberechnung orientiert sich der Lohn- und Gehaltsrechner an den Programmablaufplänen (PAP) und ermöglicht im Gegensatz zu einer Lohnsteuertabelle eine stufenlose. Neben der Lohnsteuer (auch in Prozent) berechnet der Lohnsteuerrechner aus dem Bruttolohn auch die Gesamtbeiträge für die Sozialversicherungen sowie den Nettolohn und entspricht damit einem Nettolohnrechner. Zur Bestimmung des Bruttolohns kann folgender Stundenlohnrechner verwendet werden. Passen Sie zur Berechnung der Sozialversicherungsbeiträge auch den von den Krankenkassen abhängigen Zusatzbeitrag für Arbeitnehmer an. Für geringe Löhne sei an dieser Stelle auch auf den folgenden Gleitzonenrechner oder Minijobrechner hingewiesen.

Verheiratete können die günstigste Lohnsteuerklassenvariante sowie den Faktor für die Lohnsteuerklassen 4/4 mit einem Steuerklassenrechner ermitteln. Zusätzliche Infos zur Wahl der Lohnsteuerklasse finden Sie auch auf dem Merkblatt zur Steuerklassenwahl 2023. Bitte haben Sie Verständnis dafür, dass für die Richtigkeit der Lohnsteuerberechnungen durch den Nettorechner keine Gewähr gegeben wird.

Einkommensgrenzen Midijob und Minijob

| Gültig | Minijob | Midijobs (Gleitzone) | |

|---|---|---|---|

| ab 01.01.2024 | bis 538 € | 538,01 € | |

| ab 01.01.2023 | bis 520 € | 520,01 € | |

| ab 01.10.2022 | bis 520 € | 520,01 € | |

| ab 01.07.2019 | bis 450 € | 450,01 € | |

| bis 30.06.2019 | bis 450 € | 450,01 € |

Monatl. Beitragsbemessungsgrenzen 2023 und 2024

| Bemessungsgrenze | KV | RV Ost | RV West |

|---|---|---|---|

| 2023 | 4.987,50 Euro | 7.100 Euro | 7.300 Euro |

| 2024 | 5.175,00 Euro | 7.450 Euro | 7.550 Euro |

Freibeträge in Steuerklassen 2024

| Lohnsteuerkl. | 1 | 2 | 3 | 4 | 5 | 6 |

|---|---|---|---|---|---|---|

| Grundfreibetrag | 11.604 Euro | 11.604 Euro | 23.208 Euro | 11.604 Euro | 0,00 Euro | 0,00 Euro |

| Sonderausgabenpauschale | 36 Euro | 36 Euro | 36 Euro | 36 Euro | 36 Euro | 0,00 Euro |

| Arbeitnehmerpauschale | 1.230 Euro | 1.230 Euro | 1.230 Euro | 1.230 Euro | 1.230 Euro | 0,00 Euro |

| Entlastungsbetrag Alleinerziehende | 0,00 | 4.260 Euro | 0,00 Euro | 0,00 Euro | 0,00 Euro | 0,00 Euro |

TOP ▲

Lohnsteuer berechnen

Um die Lohnsteuer berechnen zu können, benötigt der Rechner neben dem Bruttolohn und der Steuerklasse einige weitere Parameter zu den Sozialabgaben.

Die Kranken- und Pflegeversicherungsbeiträge für die Grundversorgung werden vom steuerpflichtigen Einkommen abgezogen. Das Programm berücksichtigt dementsprechend bei privat Kranken- und Pflegeversicherten (z.B. Beamte) die Beiträge, wenn sie wie folgt eingegeben werden:

Mit Arbeitgeberzuschuss: Hierzu bitte bei Arbeitgeberzuschuss in den entsprechenden Eingabefeldern die Gesamtbeitragssumme zur privaten Kranken- und Pflegeversicherung und den enthaltenen Beitrag für die Basisversorgung eintragen.

Ohne Arbeitgeberzuschuss: Entsprechende Beträge in die Felder eintragen und bei Arbeitgeberzuschuss dann "0%" auswählen.

Im Übergangsbereich (Gleitzone) werden die Sozialversicherungsbeiträge entsprechend des speziell berechneten beitragspflichtigen Einkommens zusätzlich ermittelt und angezeigt. Das reduzierte beitragspflichtige Einkommen führt zu einer Erhöhung des Nettolohns für Arbeitnehmer. Ab Okt. 2022 erfolgt durch eine veränderte Berechnung der SV-Abgaben für Midijobs eine weitere Erhöhung des Nettogehalts für AN zu Lasten der Arbeitgeber.

Der Wohnort bestimmt den Kirchensteuersatz. Dieser beträgt in Baden-Württemberg und Bayern 8% und in den übrigen Bundesländern 9%.

Berechnungswerte für das Steuerjahr 2023

Für die Lohnsteuerberechnungen wurde in 2023 der Einkommensteuertarif angepasst. Dabei wurden die Erhöhung des Grundfreibetrags auf 10.908 Euro sowie der Erhöhungen der Kinderfreibeträge auf 4.476 Euro bzw. 8.952 Euro berücksichtigt. Die Beitragsbemessungsgrenze für die Beiträge zur Krankenversicherung und Pflegeversicherung liegt bei 59.850 Euro. Der Beitragssatz zur KV beträgt 14,6% und der ermäßigte Beitragssatz 14%. Wie in den Vorjahren ist für die gesetzlichen Krankenkassen im Steuerrechner ein Zusatzbeitrag einzugeben, welcher von jeder Krankenkasse bestimmt wird und der in 2023 im Mittelwert 1,6% beträgt. Der Beitragssatz für die Pflegeversicherung liegt bei 3,05% ab Juli 3,4%. Die allgemeine Beitragsbemessungsgrenze für die Beiträge zur gesetzlichen Rentenversicherung beträgt 87.600 Euro (BBG West) bzw. 85.200 Euro (BBG Ost). Der Beitragssatz zur gesetzlichen Rentenversicherung beträgt 18,6% und zur Arbeitslosenvers. 2,6%.

SV-Beiträge 2024

| SV-Beiträge | Gesamt | AN | AG |

|---|---|---|---|

| Krankenvers. | 14,6% | 7,3% | 7,3% |

| KV Ermäßigt | 14% | 7% | 7% |

| Durchschn. Zusbeitr. KV | 1,7% | 0,85% | 0,85% |

| Rentenvers. | 18,6% | 9,3% | 9,3% |

| Arbeitslosenvers. | 2,6% | 1,3% | 1,3% |

| Pflegevers. | 3,4% | 1,7% | 1,7% |

| Pflegevers. Sachsen | 3,4% | 2,2% | 1,2% |

| Kinderlosenzuschl. PV | 0,6% | 0,6% | 0% |

| Entlastung 2. bis 5. Kind < 25J. PV | 0,25% | 0,25% | 0% |

Berechnungswerte für das Steuerjahr 2024

Für die Lohnsteuerberechnungen 2024 wurden die Erhöhung des Grundfreibetrags auf 11.604 Euro sowie der Erhöhungen der Kinderfreibeträge auf 4.656 Euro bzw. 9.312 Euro berücksichtigt. Die Beitragsbemessungsgrenze für die Krankenversicherungs- und Pflegeversicherungsbeiträge liegt bei 62.100 Euro. Der allgemeine Beitragssatz zur KV beträgt 14,6% und der ermäßigte Beitragssatz 14%. Der Zusatzbeitrag in 2024 beträgt im Mittel 1,7%. Der Beitragssatz zur Pflegeversicherung liegt bei 3,4% und zur Arbeitslosenversicherung bei 2,6%. Der Zuschlag für Kinderlose liegt bei 0,6%. Die allgemeinen Beitragsbemessungsgrenzen für die Beiträge zur gesetzlichen Rentenversicherung liegen bei 90.600 Euro (BBG West) bzw. 89.400 Euro (BBG Ost). Der Beitragssatz zur gesetzlichen Rentenversicherung beträgt 18,6%.

Lohnsteuerrechner für Arbeitgeber

Der Lohnsteuerrechner berechnet lediglich die Arbeitgeberanteile für die Pflege- und Krankenversicherung sowie für die Arbeitslosen- und Rentenversicherung. Der Arbeitgeber hat gegebenenfalls außerdem die Umlagen U1 (für Lohnfortzahlung im Krankheitsfall) sowie U2 (Mutterschaft) zu tragen. Diese Umlagen werden lediglich vom laufenden Lohn, also ohne Einmalzahlungen, ermittelt. Der laufende Lohn sowie Einmalzahlungen werden hingegen als Bemessungsgrundlage zur Insolvenzumlage U3 verwendet (2023 = 0,06%, 2024 = 0,06%). Zusätzlich sind Beiträge für die Unfallversicherung zu leisten.

Anrechnung der Lohnsteuer

Am Ende des Jahres erhält der Arbeitnehmer eine Lohnsteuerbescheinigung, in welcher unter anderem die Höhe der Jahreslohnsteuer oder Sozialversicherungsabgaben vermerkt sind. Unter gewissen Voraussetzungen ist vom Arbeitgeber ein Lohnsteuerjahresausgleich durchzuführen. Der Lohnsteuerjahresausgleich ist nicht zu verwechseln mit der Einkommensteuerveranlagung. Nach der Abgabe einer Einkommensteuererklärung wird die Einkommensteuer vom Finanzamt festgesetzt und dabei die vom Arbeitgeber ermittelte Lohnsteuer auf die Einkommensteuer angerechnet.

Aktuelle Formulare und Infos zur Lohnsteuer

Nachfolgend finden Sie wichtige Lohnsteuerformulare und weitere Infos zur Lohnsteuer.

Leitfaden Lohnsteuer 2023

Antrag Korrektur ELStAM

TOP ▲